宝宝树冲刺IPO:主营业务前景向好 核心竞争力突出

据“独角兽早知道”独家消息源,首家赴港筹备上市的母婴独角兽企业、母婴服务平台宝宝树预计将于11月中下旬挂牌上市,估值20~40亿美金,计划筹资8亿美金。丹利为此次宝宝树IPO的联合保荐人。UBS为宝宝树首席财务顾问,复星恒利为联合财务顾问。宝宝树上市宝宝树IPO招股书提到,宝宝树于2007年成立,深耕母婴市场11年。从PC时代的母婴社区起家,逐渐发展壮大,成为母婴家庭服务领域的头部平台。目前,宝宝树已经成为中国母婴家庭知识、交流、记录以及购物的首要阵地,在长久的互动中与用户建立了高度的信任,用户粘性强,根基牢固。

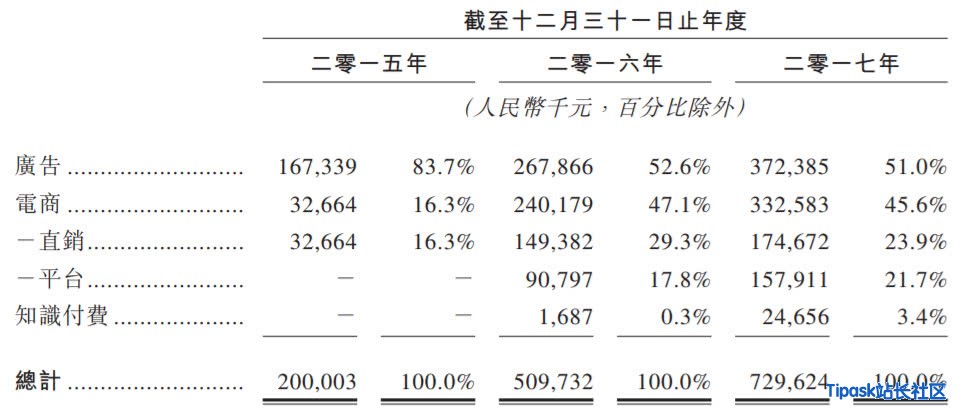

宝宝树上市宝宝树IPO招股书相关资料显示,宝宝树的营收构成分为广告、电商(直销和平台)、知识付费三部分。2017年,电商+广告占到了整体业务的96.6%,知识付费占比为 3.4%。

宝宝树上市宝宝树IPO之前,在阿里战略投资宝宝树之后,宝宝树估值达到约140亿人民币。双方表示将在电商、C2M、广告营销等多个领域展开深入合作。近日,宝宝树与天猫双巨头再次“牵手”达成的战略合作引起了业内的广泛关注。两大巨头将在“人、货、场”三个维度相互赋能,更好服务用户。宝宝树与天猫还联合推出了专为宝宝树定制的全新数据银行产品——宝数通。这也是阿里数据银行首次开放定制化模块与战略伙伴一起开发,帮助品牌提供以消费者为中心的全域运营方案,其所代表的价值不言而喻。

据悉,宝宝树与天猫将围绕电商、营销、内容三大业务板块推进项目落地,并以“合”为主题打造母婴领域的“朋友圈”,共同抬升行业天花板。 同时, 基于宝数通,品牌客户将获取一套完整链路的消费者标签数据体系,并能以此为参考形成专业高效的营销标准,在品牌运营的全链路中,消费者数据也不断存储与增值,日积月累成为品牌以及平台的宝贵资产,助推实力再上新的台阶。

在复星、好未来等一系列战略合作伙伴的推动下,宝宝树获得了高速发展,而此次与天猫的紧密合作,则更好地释放了宝宝树的商业能力,加速实现母婴家庭消费新生态的蓝图。可以说有诸多战略合作伙伴助阵,宝宝树上市宝宝树IPO之路更具有核心竞争力。

- 发表于 2018-11-01 16:50

- 阅读 ( 11765 )

- 分类:技术分享